-

모니시 파브라이 케이스스터디 컴투스(COM2US)주식/컴투스 2021. 12. 24. 11:26

글을 시작하기에앞서 모니시 파브라이의 영상을 하나 보고오겠습니다.

https://www.youtube.com/watch?v=3jz6l9lzFbI&t=879s&ab_channel=YAPSS

저평가 기업들을 매수해서 좋은 수익을 낼 수 있었다는 내용의 영상인데요

맨처음 나오는 사례인 Ipsco 에 대해 짧게 설명해보자면

IPSCO는 캐나다의 철강회사입니다.

모니시 파브라이가 투자했을 당시 시가총액이 약 2.5B 정도 되었으며 900mil 정도의 현금이 있었습니다.

그리고 향후 회사가 적어도 2년은 650mil의 순이익(earnings)을 올릴 것이라 예측했습니다.

2년뒤 회사의 가치는 현금과 이익을 포함해서 약 2.2B(650+650+900)정도 되겠죠

그렇다면 시가총액의 90%의 가까운 현금을 2년만에 얻게되는 것입니다.

물론 2년뒤에 회사가 망하는것도 아니며 가지고있는 장비나 파이프라인등은 여전히 굴러갈것입니다.

모니시 파브라이는 이 기업이 자산의 10%를 투자했다고합니다.

그렇다면 IPSCO의 주가는 어떻게되었을까요?

45불에산 가격은 1년뒤 70불이되었고 모니시는 팔지않고 가지고있었습니다.

그리고 가격은 100불이 넘었고 다른 회사가 IPSCO를 주당 160불에 샀고

모니시는 157불 언저리쯤에 전량 매도했습니다.

거의 4배정도의 수익률을 올린 것이죠.

한가지 의아한건 분명 코스피, 코스닥 통틀어서 현금성 자산이 시가총액보다 많은 기업들도 적지않은데

어째서 그런 수익률이 나오지않느냐인겁니다.

그래서 현금이 많은 기업들은 그 현금이 어디로 가는지 확인해볼 필요가 있을 것 같습니다.

주로

1.상속세를위한 현금성 자산을 모으거나

2.내부거래를 통한 현금자산 빼돌리기

3.대표이사 급여많이받기..등등이 있습니다.

현금을 가만히만 내둬도 솔직히 손해인부분이지만

재투자부분도 고려를 해봐야하는데 어쩔 수 없이 들어가는 돈이 많다면 그것도 좋은 비즈니스는 아니죠

그런 기업이라면 현금을 많이들고있어도 그건 말이 현금이지 앞으로 사업에 필요한 운영비용에 불과합니다.

그게 아니라 사업에 재투자할 수 있는 훌륭한 비즈니스모델이라면 현금은 또다른 성장의 기회가될 수 있으니

최고의 비즈니스 모델이 될 것입니다.

현금성자산이 많은 기업으로 유명했던 컴투스부터 살펴보고자합니다.

기업에대한 설명을 짧게하자면

모바일게임회사로서 서머너즈워 천공의 아레나로 대박이난 회사입니다.

특이한게 국내에서 대박이난게 아니라 해외까지 대박이 난 케이스입니다.

그래서 지금도 해외 RPG 순위를보면 심심찮게 보입니다.

서머너즈워라는 IP를 가진회사로 어떻게보면 지금까지 대부분의 이익창출은 여기서 이뤄냈다고보면됩니다.

국내에선 컴투야도있지만 서머너즈워에비하면 매출이 미미합니다.

컴투스의 14년부터 현금 및 단기투자 자산인데요

제가 투자했었을 당시 19년 말정도만 하더라도 약 7~8천억정도의 캐쉬가 있었습니다.

그때당시 시가총액이 1~1.2조 정도였는데 서머너즈워가 분기 300억정도(연 1200억) 벌어다줬으니

인수합병하거나 게임 몇개 괜찮게나오면 충분히 승산이 있을거란 느낌을 받았습니다.

뜬금없지만 18년 KB자산운용의 자료인데요

대체적으로 그때까지만해도 컴투스는 15년에 유상증자했던 1800억도 안쓰고있었고

현금은 늘어나는데 매출이나 영익이 안늘어나니 ROE는 지속적으로 떨어질 수밖에 없는 구조였습니다.

당연히 좋은 멀티플도 받지못했죠

말그대로 그당시에 엄청 좋은 기업은 아니었습니다.

훌륭한 기업은 아니어도 Deep value에 투자하자는 마음에

가지고있는 현금성자산 + 못해도 3년정도면 시가총액만큼 벌것이라는 생각이었습니다.

내년이 2022년이라 만 3년정도는 되었는데 지금 돌이켜보면 어떨까요?

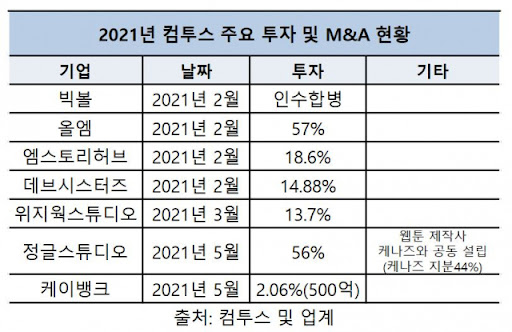

일단 현금을 좀 썼습니다. 자잘자잘한것까지하면 이것보다 더 많은데 주로 인수합병에 썼습니다.

큰것만 보자면 위지웍, 케이뱅크, 데브시스터즈 지분 이렇게있습니다.

분명 성공적인 투자이기는하다만 제 개인적인 사견으로는 본업이랑은 거리가있었고 경쟁력이 있는지도 불분명했습니다.

무엇보다 cashflow를 창출하는 자산들이 아니라는점이 마음에 안들었습니다.

차익을 낸다면 분명 좋겠지만 그렇게되면 본업의 성장이라기보단 투자회사로서의 성장일 것이라

제 기준에선 매력이 많이 떨어져보였습니다.

21년 3분기 기준 현금성자산이 약 5천억 두번째로는 돈을 태운것도 아니라 컴투스는 아직도 현금이 많은기업입니다.

선택과 집중을 했으면 더 좋지않았을까라는 마음도드는데..

결국엔 이런 그림을 그리고있다는 것이 부각되면서

오늘날짜로 장중 2조 1천억정도의 밸류를 받고있습니다.

제 생각엔 저 컴투버스라는것도 좀 갑작스럽지않나 의구심이 많이들긴하지만

일단 시장에서는 좋게보는 것 같습니다.

투자했던 자산들의 가치가 발현되면서 주가도 많이 올랐으니깐요

https://ppss.kr/archives/160927

재무제표로 돈 버는 회사 추려내고 구라 치는 회사 찾아내는 방법: 박동흠 회계사 인터뷰

Q. 뭘로 먹고 살고 있습니까? 회계법인 회계사인데 회계사 일을 안 하는 회계사입니다. 법인에 제 방 임차료 내며 제 일(주로 강의, 기업 분석)하고 있어요. 제가 속한 작은 로컬회계법인은 자영

ppss.kr

마지막으로 박회계사님의 인터뷰내용인데..

그렇죠. 그러면 수익가치가 줄겠죠. 그러니까 영업자산 제외하고 비영업자산만 보는 게 편해요. 컴투스를 예로 들면 쌓인 현금과 부동산만 6천억인데, 시총이 1조 5천억이에요. 그럼 현금, 부동산 다 떼어낼 때 컴투스 수익가치가 9천억보다 클까 적을까를 생각해 보죠. 1년에 수천억씩 꾸준히 벌고 있고, 게임 라인업, 자회사 역량 등을 보면 앞으로도 벌 수 있을 것 같아요. 그러면 투자하는 거죠. 컴투스는 1년 전에 시가총액 1조 5천억 원 아래에서 투자했는데 세월 지나고 나니 거의 80% 올랐네요.

다음에는 KT&G를 살펴보도록 하겠습니다. 현금성자산은 그렇게 많지않은데

이익이 꾸준한 기업을 한번 트래킹해보겠습니다.

'주식 > 컴투스' 카테고리의 다른 글

컴투스(com2us) 재무 및 밸류 정리 (0) 2021.12.31 컴투스(078340) 3분기 실적발표 대충보다 (0) 2020.11.13 컴투스(078340) 자본배치의 소중함 (0) 2020.08.16 컴투스(078340) 탑라인 성장이 담보된다면 (0) 2020.05.22